COMUNICADO 21 SRE, DE 2015

(DO-AL DE 30-12-2015)

OPERAÇÃO INTERESTADUAL - Venda para Consumidor Final

Receita dispõe sobre as operações interestaduais destinadas a consumidor final

Este Comunicado trata do cálculo do ICMS nas operações e prestações que destinem bens e serviços a consumidor final não contribuinte do ICMS, localizado em outra unidade federada.

O SUPERINTENDENTE DA RECEITA ESTADUAL, no uso de suas atribuições, tendo em vista o disposto na Lei Estadual nº 7.734, de 25 de setembro de 2015, que trata da Emenda Constitucional nº 87, de 16 de abril de 2015, no Convênio ICMS 93, de 17 de setembro de 2015, alterado pelo Convênio ICMS 152, de 11 de dezembro de 2015, e no Convênio ICMS 153, de 11 de dezembro de 2015, informa o seguinte:

I - nas operações e prestações que destinem bens e serviços a consumidor final não contribuinte do ICMS, localizado em outra unidade federada, o contribuinte que as realizar deve (Convênio ICMS 93/15):

a) se remetente do bem:

1. utilizar a alíquota interna prevista na unidade federada de destino para calcular o ICMS total devido na operação;

2. utilizar a alíquota interestadual prevista para a operação para o cálculo do imposto devido à unidade federada de origem;

3. recolher, para a unidade federada de destino, o imposto correspondente à diferença entre o imposto calculado na forma do item 1 e o calculado na forma do item 2 (ICMS DIFAL);

b) se prestador de serviço:

1. utilizar a alíquota interna prevista na unidade federada de destino para calcular o ICMS total devido na prestação;

2. utilizar a alíquota interestadual prevista para a prestação, para o cálculo do imposto devido à unidade federada de origem;

3. recolher, para a unidade federada de destino, o imposto correspondente à diferença entre o imposto calculado na forma do item 1 e o calculado na forma do item 2 (ICMS DIFAL);

II - a base de cálculo do imposto, de que tratam as alíneas “a” e “b” do caput, é única e corresponde ao valor da operação ou o preço do serviço, observado o disposto no § 1º da Lei Complementar nº 87, de 13 de setembro de 1996 (inciso I do art. 7º da Lei Estadual nº 5.900, de 27 de dezembro de 1996) (Convênio ICMS 152/15);

III - o ICMS devido às unidades federadas de origem e destino deverão ser calculados por meio da aplicação das seguintes fórmulas, conforme exemplificado nos Anexos I e II (Convênio ICMS 152/15):

“ICMS origem = BC x ALQ inter”

“ICMS destino = [BC x ALQ intra] - ICMS origem”,

Onde:

BC = base de cálculo do imposto, observado o disposto no inciso II;

ALQ inter = alíquota interestadual aplicável à operação ou prestação;

ALQ intra = alíquota interna aplicável à operação ou prestação na unidade federada de destino.

IV - o adicional de até 2 (dois) pontos percentuais na alíquota do ICMS, aplicável às operações e prestações, nos termos previstos no art. 82, § 1º, do ADCT da Constituição Federal, destinado ao financiamento dos fundos estaduais e distrital de combate à pobreza (no caso de Alagoas, Lei nº 6.558/2004), é considerado para o cálculo do imposto, conforme disposto no item 1 das alíneas “a” e “b” do inciso I, cujo recolhimento deverá observar a legislação da respectiva unidade federada de destino;

V - os benefícios fiscais de redução de base de cálculo ou de isenção do ICMS, autorizados por meio de convênios ICMS com base na Lei Complementar nº 24, de 7 de janeiro de 1975, celebrados até 15 de dezembro de 2015 e implementados nas respectivas unidades federadas de origem ou de destino, devem ser considerados no cálculo do valor do ICMS de que trata o inciso I (Convênio ICMS 153/15).

Francisco Luiz Suruagy Motta Cavalcanti

Superintendente da Receita Estadual

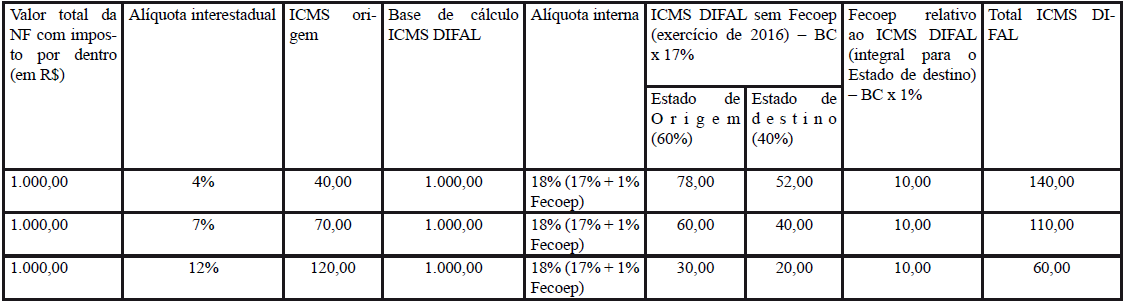

Anexo I – Operação/Prestação Interestadual com Destino a Consumidor Final Não Contribuinte

Nota 2. A “alíquota interestadual” é o coeficiente correspondente à alíquota interestadual aplicável à operação ou prestação no Estado de origem.

Nota 3. A “base de cálculo do ICMS DIFAL” corresponde ao “valor total da NF com imposto por dentro”.

Nota 4. A “alíquota interna” é o coeficiente correspondente à alíquota interna prevista para as operações ou prestações internas no Estado de destino, já adicionada do ICMS relativo ao Fecoep.

Nota 5. O “ICMS DIFAL sem Fecoep” corresponde à diferença entre o imposto devido ao Estado de destino, sem o Fecoep, e o imposto devido ao Estado de origem, observado o seguinte:

I - para o ano de 2017: 60% (sessenta por cento) para a unidade federada de destino e 40% (quarenta por cento) para a unidade federada de origem;

II - para o ano de 2018: 80% (oitenta por cento) para a unidade federada de destino e 20% (vinte por cento) para a unidade federada de origem;

III - a partir de 2019, 100% (cem por cento) do valor correspondente à diferença entre a alíquota interna e a interestadual deve ser recolhido para a unidade federada de destino.

Nota 6. O “Fecoep relativo ao ICMS DIFAL” corresponde à aplicação do percentual de 1% sobre a “base de cálculo do ICMS DIFAL”.

Nota 7. O “total do ICMS DIFAL” corresponde à soma entre o “ICMS DIFAL sem Fecoep” e o “Fecoep relativo ao ICMS DIFAL”.

Nota 8. O cálculo acima aplica-se, inclusive:

I - na hipótese em que seja concedido benefício fiscal pelo Estado de origem;

II - ao optante pelo Simples Nacional.

Nota 9. As alíquotas do imposto podem variar de acordo com a mercadoria ou serviço, caso em que deverão ser feitas as adequações necessárias para fins de cálculo do ICMS DIFAL.

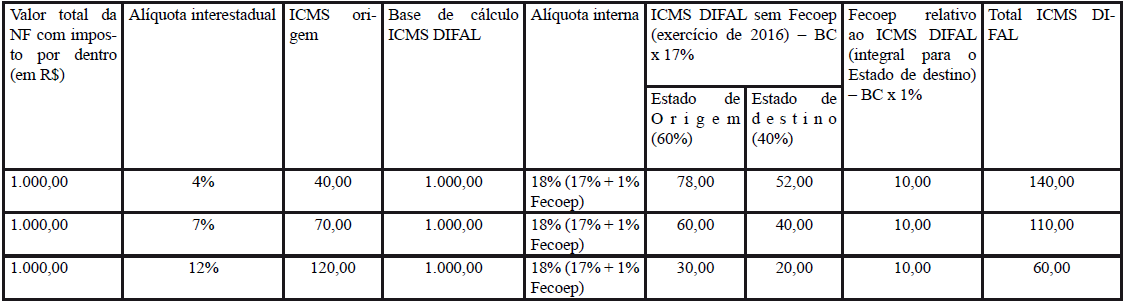

Anexo II - Operação/Prestação Interestadual com Destino a Consumidor Final Não Contribuinte e com redução de base de cálculo na operação interna em 29,41%

Nota 2. Nota 2. A “alíquota interestadual” é o coeficiente correspondente à alíquota interestadual aplicável à operação ou prestação no Estado de origem.

Nota 3. A “base de cálculo do ICMS DIFAL com redução de base de cálculo em 29,41%” corresponde ao “valor total da NF com imposto por dentro” reduzida em 29,41%.

Nota 4 A “alíquota interna” é o coeficiente correspondente à alíquota interna prevista para as operações ou prestações internas no Estado de destino, já adicionada do ICMS relativo ao Fecoep.

Nota 5. O “ICMS DIFAL sem Fecoep” corresponde à diferença entre o imposto devido ao Estado de destino, sem Fecoep, e o imposto devido ao Estado de origem, observado o seguinte:

I - para o ano de 2017: 60% (sessenta por cento) para a unidade federada de destino e 40% (quarenta por cento) para a unidade federada de origem;

II - para o ano de 2018: 80% (oitenta por cento) para a unidade federada de destino e 20% (vinte por cento) para a unidade federada de origem;

III - a partir de 2019, 100% (cem por cento) do valor correspondente à diferença entre a alíquota interna e a interestadual deve ser recolhido para a unidade federada de destino.

Nota 6. O “Fecoep relativo ao ICMS DIFAL” corresponde à aplicação do percentual de 1% sobre a “base de cálculo do ICMS DIFAL”.

Nota 7. O “total do ICMS DIFAL” corresponde à soma entre o “ICMS DIFAL sem Fecoep” e o “Fecoep relativo ao ICMS DIFAL”.

Nota 8. O cálculo acima aplica-se, inclusive:

I - na hipótese em que seja concedido benefício fiscal pelo Estado de origem;

II - ao optante pelo Simples Nacional.

Nota 9. As alíquotas do imposto podem variar de acordo com a mercadoria ou serviço, caso em que deverão ser feitas as adequações necessárias para fins de cálculo do ICMS DIFAL.